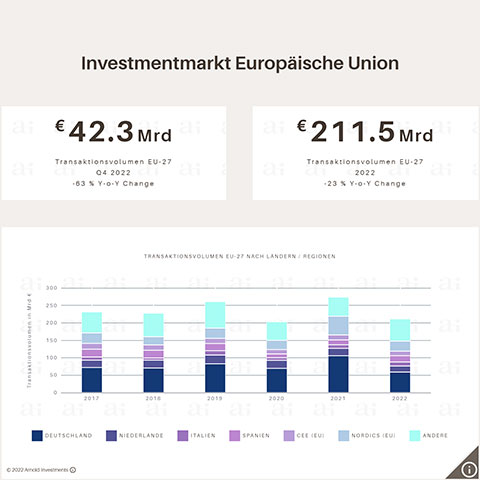

Wien, 17. August 2023 - Der europäische Investmentmarkt performt auch im zweiten Quartal 2023 mit einem Volumen von rund € 24,8 Mrd. (- 55% YoY) rückläufig. Die Gründe dafür sind u.a. weitere Zinsanhebungen sowie die schwache Wirtschaftsleistung. „Die Transaktionsvolumina im Q2 sind zwar immer noch niedrig, allerdings beobachten wir, dass besonders eigenkapitalstarke Private, aufgrund der attraktivsten Renditen seit mehreren Jahren, aktiv geworden sind und der Run auf handverlesene Top-Liegenschaften bereits begonnen hat“, berichtet Markus Arnold, Eigentümer und CEO von Arnold Investments.

Der vorsichtige Optimismus begründet sich dadurch, dass seit Sommer 2023 Investoren auf das vielfältigste Angebot mit den attraktivsten Ankaufskonditionen seit mehreren Jahren treffen. Erste Benchmarks der Transaktionen im Sommer 2023 sorgen in vielen europäischen Märkten für höhere Preistransparenz und bestätigen die deutlich attraktiveren Renditelevel.

In einer detaillierteren Betrachtung zeigt sich, dass etwa die europäischen Bürospitzenrenditen gegenüber dem Vorjahr um 110 Basispunkte und gegenüber dem letzten Quartal um 20 Basispunkte auf 4,50 % gestiegen sind. Auch die Renditen der Assetklasse Logistik mit 4,90 % (+105 Basispunkte YoY), High Street Retail mit 4,45 % und Wohnen Neubau mit 3,95 % legten weiter zu. „Das seit Juni 2023 wieder signifikant gestiegene Investoreninteresse wird durch die attraktivsten Renditelevels seit 2015 befeuert“, begründet Martin Ofner die Prognose von Arnold Investments.

Die Renditen legten in allen Assetklassen und in allen 10 Märkten in denen Arnold Investment tätig ist (Österreich, Deutschland, Spanien, Italien, Portugal, Tschechien, Slowakei, Ungarn, Niederlande und Schweden) zu.

Hotelinvestments in Europa weiterhin besonders stark

Wie auch schon in den vergangenen Quartalen entwickelt sich besonders die Assetklasse Hotel weiterhin sehr gut und verzeichnet trotz der herausfordernden Rahmenbedingungen das stärkste erste Halbjahr seit 2019. „Investoren sehen den europäischen Hotelimmobilienmarkt aufgrund der guten Entwicklung der Tourismuskennzahlen sehr positiv“, analysiert Ofner. Dies schlägt sich in der geringsten Steigerung der EU-12 Prime Yield aller Assetklassen von 5,40 % auf 5,45 % im Q2 2023 nieder.

Steigerung für zweites Halbjahr erwartet

Arnold Investments erwartet, dass die Renditen in enger Bindung an die weitere Entwicklung des EZB Leitzinses bis zum Jahresende ihren Höchststand erreichen werden. Für das zweite Halbjahr 2023 wird deshalb, wenn auch im überschaubaren Rahmen, von einer Steigerung der Investmentvolumina gegenüber dem derzeitigen Niveau ausgegangen. „Wir erwarten bis zum Jahresende eine höhere Aktivität auf den Investmentmärkten, die sich aufgrund der aktuell deutlich längeren Verkaufsprozesse vollumfänglich erst in den Transaktionsvolumina des Jahres 2024 niederschlagen wird“, ergänzt Markus Arnold.